API = Associé Professionnel Interne

Pour comprendre la notion d’API, il faut se souvenir que l’associé d’une société libérale peut assumer deux responsabilités : l’exercice d’un mandat social, le cas échéant, et, toujours, l’exercice professionnel de son métier d’avocat, de notaire, d’expert-comptable ou de commissaire aux comptes, par exemple.

Le statut d’API est celui qui correspond à l’exercice professionnel.

Socialement, il s’agit d’un statut social de non-salarié, tandis que le statut social relatif au mandat social dépendra de la forme juridique choisie. Non-salarié pour un gérant majoritaire de SELARL et assimilé salarié pour un président de SELAS ou SELAFA.

Fiscalement, l’API relève des traitements et salaires, selon le BOFIP. Mais une jurisprudence récente du Conseil d’Etat, en décembre 2017, sème le trouble. Nous l’analyserons infra.

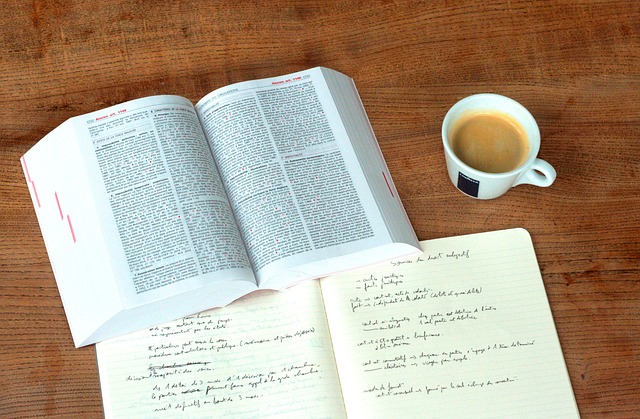

Schéma de synthèse de la dissociation mandat social/fonction techniques dans une SELAS

Un arrêt du Conseil d’Etat de décembre 2017 (n° 409429) sème le trouble sur le statut fiscal de l’API

L’affaire concerne un gérant majoritaire de société d’exercice libéral à responsabilité limitée (SELARL) devenu président non rémunéré de cette même société, après sa transformation en société d’exercice libéral par actions simplifiée (SELAS).

Le praticien assurait en outre au sein de cette société, avant comme après sa transformation en SELAS, des fonctions de directeur de laboratoire.

La société a souscrit un contrat d’assurance de groupe dit « Madelin » et a versé à ce titre des cotisations pour le compte du praticien en sa qualité de directeur de laboratoire.

. A la suite de la modification de la forme sociale de la société, l’administration fiscale a remis en cause la déduction des cotisations facultatives ainsi versées au régime de groupe, au motif que les sommes perçues par les dirigeants de SELAS relevaient de la catégorie des traitements et salaires.

. En effet, si les revenus relèvent bien des traitements et salaires, ils ne peuvent prétendre au bénéfice de la déduction fiscale « Madelin ».

Le contribuable s’est défendu en précisant qu’en sa qualité de directeur de laboratoire, il ne pouvait être regardé comme un salarié faute d’être lié par un lien de subordination à la société, avec laquelle il n’avait d’ailleurs conclu aucun contrat de travail, ce dont il déduisait que ses rémunérations relevaient de la catégorie des bénéfices non commerciaux.

. Si les revenus sont considérés comme des BNC, ils deviennent indiscutablement éligibles au bénéfice de la déduction fiscale « Madelin ».

La décision du Conseil d’Etat :

- Annulation de l’arrêt du 2 février 2017 de la cour administrative d’appel.

- Renvoi de cette mesure à la Cour administrative d’appel.

Le terrain de jeu de l’API, la SEL, continue son développement

Entre juin et décembre 2004, les sociétés d’exercice libéral (SEL) se sont beaucoup développées, pour deux mauvaises raisons.

D’abord, l’effet d’aubaine de « l’exonération Sarkozy » qui permettait de vendre fonds de commerce ou patientèle, sans droits d’enregistrement ni impôt de plus-value, à concurrence de 300.000 €.

A cette stratégie fiscale agressive, qui a souvent dégénéré en abus de droit fiscal, s’est ajoutée une seconde démarche agressive, sociale cette fois : le néo gérant de SELARL ne percevait plus qu’une rémunération très faible, voire nulle, et privilégiait les dividendes, afin d’échapper aux charges sociales. Nous subissons encore les conséquences de ces errements, avec l’assujettissement des dividendes de SARL depuis 2013, dans la droite ligne du dispositif anti abus qui s’est imposé aux SELARL dès 2009.

Depuis, les SEL prospèrent sur des motifs devenus sains, avec en plus le coup de jeunesse de la loi Macron de 2015.

C’est donc le moment de s’interroger sur les atouts de ce mode d’exercice pour les avocats, notaires, experts-comptables et commissaires aux comptes, notamment. Et donc d’envisager les avantages et inconvénients du statut d’API dans une SEL.

Ce que le statut d’API apporte, notamment :

. Rationnaliser la gouvernance

Un des moyens traditionnels pour être non-salarié, c’est de réunir les associés dans un collège de cogérance. Mais, quand les associés sont nombreux, cette multiplicité des gérants est généralement écartée, du fait des difficultés de gouvernance qu’elle implique.

La solution API résout le problème : l’API est un non-salarié, certes, mais pas un mandataire social.

. L’API offre une alternative aux sociétés de rémunération, en grand danger fiscal et social

Un autre schéma s’est beaucoup développé, notamment chez les professionnels du chiffre : chaque associé crée une société personnelle, qui facture les fonctions techniques de l’associé à la société opérationnelle commune.

Cette solution était déjà fiscalement fragile, depuis les arrêts SAMO GESTION (Cour de cassation, 2010) et plus encore MECASONIC (Cour de cassation, 2012). Elle vient également d’être rattrapée par la jurisprudence sociale en 2016 (Arrêt concluant à la requalification de la prestation de services en salaire, en s’appuyant, notamment, sur la notion de service organisé).

La solution API évite « l’exfiltration » du revenu dans des sociétés de rémunération, socialement et fiscalement fragiles.

Ces atouts indiscutables du statut d’API s’accompagnent également de difficultés d’application et même d’inconvénients. Parmi les difficultés d’application, signalons l’immatriculation de l’API auprès des organismes sociaux, pour laquelle aucun formulaire n’est véritablement prévu. Parmi les inconvénients, le risque de non déductibilité des cotisations « Madelin » figure évidemment en première place.