Les faits

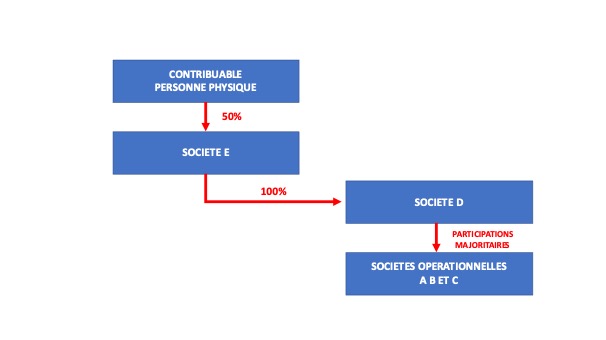

Le requérant était associé à concurrence de 50 % de son capital, de la société Holding E. Cette dernière détenait l’intégralité du capital de la société D, cette dernière détenant elle-même des participations majoritaires au capital de trois sociétés opérationnelles (A, B et C).

Le litige portait sur un impôt désormais défunt : l’ISF.

Le requérant avait estimé ne pas avoir à déclarer les titres de la holding E, la considérant comme une holding animatrice.

La société D avait signé avec la holding E d’une part, et avec ses filiales d’autre part, une convention d’animation, renouvelable chaque année. Cette dernière prévoyait, en outre, que la société D s’engageait à leur fournir l’assistance et le conseil dans les domaines financier, comptable, commercial, technique et les ressources humaines.

L’administration a relevé qu’il n’était pas démontré que la société D jouait auprès de ses filiales un rôle d’animation effectif et qu’elle ne détenait pas les moyens humains pour mettre en œuvre ces fonctions d’assistance et de conseil distinctes de celles d’animation. En outre les filiales ne lui avaient versé qu’une partie de la rétribution prévue par lesdites conventions pour les services rendus.