Les faits

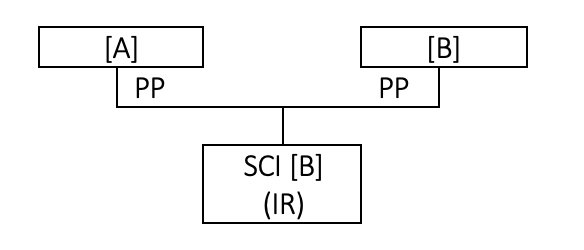

En mars 2003, la SCI [B] a été créée par ses deux associés, personnes physiques, à parts égales Monsieur [A] et Monsieur [C]. Cette SCI [S] relevait du régime des sociétés de personnes ou régime de la translucidité fiscale en application des dispositions de l’article 8 du CGI.

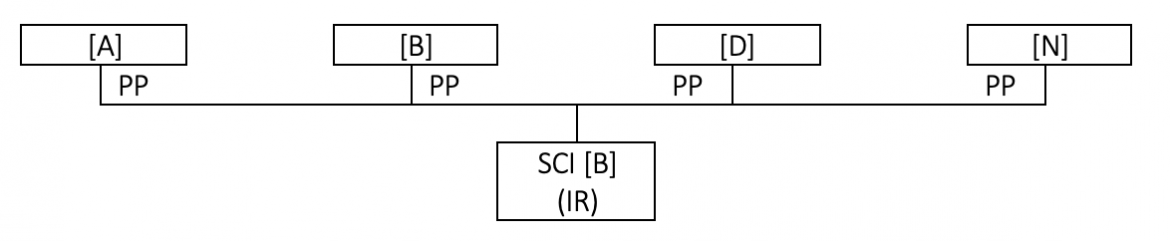

Par actes du 20 décembre 2010, les statuts de la SCI [B] ont été mis à jour afin d’entériner l’augmentation du capital social de 24 parts correspondant à la nomination de deux autres associés minoritaires, Messieurs [D] et [N], fils de l’associé [A].

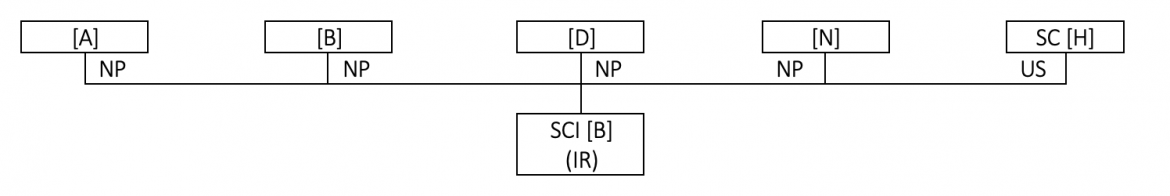

Une société civile Holding [H] a alors été créée. A cette occasion, les quatre associés de la SCI ont chacun fait apport à la SC Holding [H] de l’usufruit pour une durée de dix ans de leurs parts dans le capital social de la SCI [B].

La société civile Holding [H] a opté, lors de sa création, pour l’imposition de ses résultats à l’impôt sur les sociétés. Le résultat de la SCI [B] a en conséquence été déterminé selon les règles applicables en matière de bénéfices industriels et commerciaux, en vertu des dispositions de l’article 238 bis K du CGI (l’associé usufruitier relevant de l’impôt sur les sociétés).

A l’issue d’une vérification de comptabilité de la SC Holding [H] et de la SCI [B] au titre de la période du 1er janvier 2015 au 31 décembre 2016, l’administration a considéré, sur le fondement des dispositions de l’article L. 64 du LPF, eu égard aux conditions de fonctionnement de la SC Holding [H], que l’opération consistait en l’interposition d’une société dépourvue de consistance économique n’ayant d’autre but que celui d’éluder la charge fiscale à l’impôt sur le revenu des associés à raison des revenus fonciers de la SCI qui auraient dû être imposés entre les mains des associés fondateurs.

Elle a imposé en conséquence les associés à l’impôt sur le revenu et aux contributions sociales sur les résultats de la SCI.