Analyse par PIERRE YVES LAGARDE et JACQUES DUHEM

POUR ACCEDER A LA VERSION PDF, MERCI DE CLIQUER ICI

La holding, concentré de technologies financières, juridique, sociale et fiscale, a été fréquemment utilisée au cours des dernières décennies. Les règles techniques applicables à ces schémas sont complexes et évolutives. De nombreux contentieux naissent depuis quelques années. Beaucoup de commentaires portent sur la définition de la holding animatrice. Une autre difficulté pratique ne doit pas être occultée, elle concerne la pratique des management fees.

A. L’acte anormal de gestion : Un risque majeur

Les relations commerciales entre deux sociétés doivent intervenir aux prix et conditions du marché ;

Les opérations orchestrées entre les sociétés doivent l’être dans le cadre du respect des intérêts économiques et commerciaux. Tout dérapage pourra conduire ici sur le terrain des abus de biens sociaux.

L’administration sera aussi fondée à mettre en œuvre, dans le cadre de son contrôle, la théorie de l’acte anormal de gestion.

Les relations entre sociétés d’un groupe doivent être normales. L’analyse s’effectue à la fois sur l’angle des produits et des charges.

L’acte anormal de gestion est celui qui, dans le cadre de la gestion d’une entreprise, est étranger à l’intérêt de celle-ci. L’acte anormal de gestion est né d’une théorie, d’origine jurisprudentielle.

Considérant que, pour l’application des dispositions de l’article 38 du CGI… seuls peuvent ne pas être pris en compte les actes ou opérations qui ont été réalisés à des fins autres que celles de satisfaire les besoins ou, de manière générale, servir les intérêts de l’entreprise et qui, dans ces conditions, ne peuvent pas être regardés comme relevant d’une gestion normale de celle-ci…”

Le contrôle exercé par le fisc en application de cette théorie ne permet pas l’immixtion de l’Administration dans la gestion de l’entreprise.

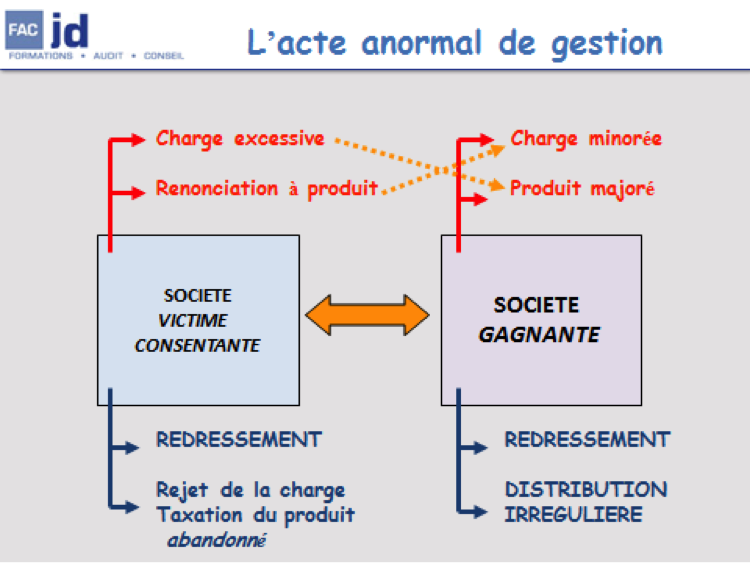

Une fois l’anormalité démontrée, l’administration fiscale peut pratiquer des redressements. Si elle consiste en des charges indues, ces dernières sont réintégrées dans les résultats de l’entreprise. Si elle consiste en une renonciation à profit, le manque à gagner injustifié est ajouté aux résultats de l’exercice. Dans les deux hypothèses, on aboutit, à une double imposition.

La théorie de l’acte anormal de gestion peut être appliquée même lorsque le Trésor public n’a subi aucun manque à gagner (ceci est le cas en présence d’un groupe de sociétés toutes bénéficiaires)

B. La difficulté est « réservée » aux sociétés holding actives ou animatrices

L’Administration distingue traditionnellement les holdings passives qui « ne font qu’exercer les prérogatives usuelles d’un actionnaire » et « celles qui sont les animatrices effectives de leur groupe ». Entre ces deux extrêmes nous devons encore mentionner la holding active : comme la holding animatrice, elle vend des services à ses filiales, mais ceux-ci ne caractérisent pas une animation.

Les services facturés entre la société holding – active ou animatrice – et ses filiales font l’objet de conventions de prestations de services qui, dans la pratique, génèrent presque autant de difficulté que la sécurisation du caractère animateur. C’est dire si je sujet est sensible !

C. Une innocence généralement sincère du dirigeant propriétaire

Traditionnellement, le chef d’entreprise, très ou totalement propriétaire de son groupe, n’est pas conscient de la difficulté. Comme toutes ses sociétés sont imposées en France, il lui semble indifférent de savoir laquelle paie l’impôt, au terme des facturations intragroupe.

Ce n’est pas l’analyse de l’administration. Certes, elle n’a pas le pouvoir de contrôler l’opportunité des décisions de gestion des entreprises. Mais elle est en droit de vérifier que ces décisions sont conformes aux intérêts de l’exploitation. On doit donc d’abord évaluer le caractère normal ou anormal d’une opération par rapport à l’intérêt propre de l’entreprise qui consent un avantage à une autre.

L’acte anormal de gestion peut intervenir au niveau de la filiale. Ce serait par exemple le cas si elle acceptait de payer à sa société mère des services pour un montant trop élevé. Mais il peut également intervenir au sein de la société mère. Nous pourrions prendre l’exemple d’une facturation de services aux filiales pour un montant insuffisant, car inférieur au leur prix de revient.

La jurisprudence admet cependant que l’intérêt individuel d’une société puisse être apprécié en prenant en compte son appartenance à un groupe économique, dont les contraintes pourraient justifier les aides accordées entre les différentes sociétés le composant.

D. 14 septembre 2010 : le coût de tonnerre de l’arrêt SAMO GESTION

Le schéma attaqué (Cass. com. 14-9-2010 n° 09-16.084°) reste encore assez répandu, notamment dans les opérations de LBO : un directeur général de SA n’est pas rémunéré pour l’exercice de son mandat. Mais il constitue une EURL qui fournit à la SA les prestations suivantes : action commerciale, gestion industrielle et des ressources humaines, stratégie générale, gestion administrative et financière. Les honoraires facturés par l’EURL à la SA au titre de cette convention constituent les produits permettant ensuite de le rémunérer, en tant que gérant majoritaire de l’EURL.

La Cour de cassation a annulé cette convention, à la demande de la SA, pour les motifs suivants :

– La convention était dépourvue de cause car elle aboutissait à rémunérer la société prestataire pour l’exercice par le directeur général de ses fonctions de direction dans la SA ;

– La rémunération du directeur général d’une société anonyme est déterminée par le conseil d’administration et ne peut pas être fixée par une convention conclue avec un tiers, peu important que cette convention ait été autorisée par le conseil d’administration de la SA.

E. Ecrire ce qui est fait, faire ce qui est écrit … au juste prix

Le premier risque auquel la pratique nous confronte, c’est celui des conventions écrites « au kilomètre ». Elles proposent un très impressionnant descriptif des services rendus, qui peut s’étaler sur plusieurs pages. Avec le risque qu’entre les services annoncés comme devant être rendus et ceux dont il est possible de fournir la preuve qu’ils le sont effectivement, il existe un abyme.

Une fois la matérialité des prestations avérée, il restera encore à démontrer la justesse du prix. La rémunération des prestations fournies ne doit en effet pas être disproportionnée par rapport à leur coût et aboutir en fait à un transfert des bénéfices des filiales à la société mère.

Sur ces questions, les chefs d’entreprises ont besoin d’être conseillés et accompagnés lors de la mise en place des schémas mais aussi dans les phases d’exécution de ces derniers.

FORMATION

Pratique des sociétés holding : Analyse juridique, sociale et fiscale

Co-animation Pierre Yves LAGARDE et Jacques DUHEM

| Nantes | 25 mars | Dernières places | CLIQUEZ ICI |

| Paris | 26 mars | COMPLET (nouvelle date 1er juillet) | CLIQUEZ ICI |

| Montpellier | 18 juin | Inscription en cours | CLIQUEZ ICI |

| Toulouse | 19 juin | Inscription en cours | CLIQUEZ ICI |

| Paris | 1er juillet | Inscription en cours | CLIQUEZ ICI |